こんにちは。

今回の記事では、確定申告で「青色申告」か「白色申告」か、どちらを提出するか迷っている人のために、それぞれの特徴を説明していきます。

副業が市民権を得つつある世の中になっており、これから始める人も多いでしょう。

また、独立して稼ごうと思っている人も知っておかなければいけない知識です。

自分がどちらを出すべきか、考えながら見てください。

青色申告と白色申告

確定申告については、以下の記事で説明しました。

確定申告には冒頭でも述べたとおり、「青色申告」と「白色申告」があります。

何がどう違うのでしょうか?そして、どちらを提出すべきなのでしょうか?

青色申告とは

青色申告とは、帳簿に取引を記帳し、その記録に基づいて確定申告をする制度のことです。

「正規の簿記に従って、作成された帳簿の備え付け」が義務づけられており、形式は「複式簿記」もしくは「単式簿記」があります。

- 帳簿

事業の取引やお金の流れを記録するもの。儲かっているのか、経費がどれだけかかっているのか等を正確に把握するために必要になる。 - 簿記

お金やものの出入りを記録するための方法。決算書を作成するための一連の作業をいう。

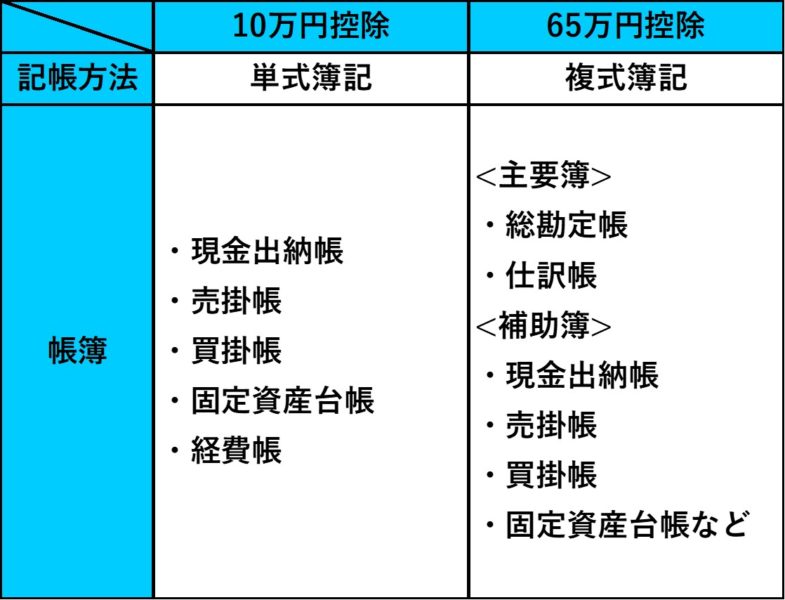

「複式簿記」と「単式簿記」では、それぞれ控除される金額と必要な帳簿が違います。

青色申告を提出するには

事前に税務署へ「開業届」と「青色申告承認申請書」を提出しなければいけません。

提出期限は、青色申告をする年の3月15日まで(1月16日以降、新たに事業を開始した場合は、事業開始から2カ月以内)です。

※現在はコロナの影響で、期限が延長されている

青色申告をしない場合は、自動的に白色申告となります。

青色申告の特徴

青色申告には、以下のような特徴があります。

- 65万円の特別控除もしくは10万円の控除

- 青色専従者給与

- 純損失の繰り越し控除

- 少額減価償却の特例

- 家事按分(かじあんぶん)

65万円の特別控除もしくは10万円の控除

複式簿記で帳簿をつければ65万円(電子申告を行わなければ55万円)の控除、単式簿記で帳簿をつければ10万円の控除となります。

- 複式簿記の例

商品を40万円売り上げ、現金で40万円受け取った場合、「現金400,000円 / 商品売り上げ400,000円」と記帳 - 単式簿記の例

商品を40万円売り上げ、現金で40万円受け取った場合、「収入 商品売り上げ 400,000円」と記帳

提出しなければいけない書類は以下の通り。

平成30年から税改が変わったことにより、電子申告を行わなければ、55万円の控除になります。(基礎控除が10万円アップするので、電子申告しなくても、総額は変わらない)

青色専従者給与

事業を手伝う家族への給料が全額経費となります。

給料は普通、最後に残った利益から支払うものですが、青色申告をしておけば、経費で落とすことが出来るんです。

上限金額は設定されていませんが、「ちゃんと事業に携わっているか」「給料は妥当な金額か」という条件があるので、注意してください。

純損失の繰り越し控除

事業をやっていれば、時には赤字になることもあるでしょう。

そういう場合は「純損失の繰り越し控除」が利用できます。

これは、その年の赤字を翌年以降の3年間繰り越すことで、その間の黒字と差し引き出来る制度です。

- 1年目が100万の赤字で、2年目が200万の黒字だった場合

青色申告:1年目の赤字100万が2年目に繰り越され、2年目は黒字100万として税額が計算される

白色申告:2年目は黒字200万として税額が計算される

払う税金はだいぶ減りますよね。

少額減価償却の特例

事業で使用する資産(パソコン等)を購入した際、30万円未満であれば、一括経費にできます。

本来、10万円以上のものは、耐用年数に応じた期間で経費化しなければいけません。

ただし、この制度の適用を受ける資産の合計金額が年間300万円までと上限が決まっているので、申告前には必ずチェックをしておきましょう。

- 減価償却

金額の高い資産(車など)を購入した際、一度に経費とするのではなく、分割して計上することをいう。 - 耐用年数

購入した物に応じて決められた使用可能年数

例えば、20万円のパソコンを購入したとすると、普通は何年か毎に経費として計上します。

青色申告をしておけば、購入した年に一括経費に出来るため、その分所得を減らすことができ、かかる税金も減るという優遇制度です。

家事按分(かじあんぶん)

自宅が事務所の場合、家賃や電気代、ネット代等を経費にすることが出来ます。

青色申告であれば、事業で少しでもネットを使用しているなら、経費として認められますが、白色申告になると「50%以上の割合」で仕事に使用していなければ、認められません。

まあ単純に青色申告は、家事関連費を経費として扱える範囲が広いということですね。

白色申告の特徴

白色申告は誰でも利用できて、事前に提出するものはなく、記帳は単式簿記です。

ただ、受けられる控除は「事業専従者控除」と「家事按分」のみ。

- 事業専従者控除

事業専従者とは、白色申告を提出した人と生計をともにする配偶者や15歳以上の親族で、年間6ヶ月以上同じ事業に携わっている人をいう。そして、「専従者控除」として一定額(配偶者で年間86万円、その他の親族は年間50万円)の控除を受けられる。

これに関しては、青色申告・白色申告関係なく、「配偶者控除」や「扶養者控除」があるので、どちらが得か計算して利用しましょう。

青色申告と白色申告、どちらを出すべき?

色々難しいルールがあるのは分かりましたが、ここからはどういう人が青色申告もしくは白色申告をすべきなのか、解説していきます。

所得が20万を超える人は、青色申告を出そう

そもそも所得が20万を超えている人は確定申告を出さないといけません。

なので、節税のメリットを考えると、確定申告を出す必要がある人は、青色申告で提出するべきです。

白色申告はメリットがなくなった

そこまで税制的な優遇が無い上に、平成26年から白色申告も帳簿が義務づけられたため、「手続きが簡単」というメリットが無くなりました。(以前は帳簿が必要なかった)

ということで、20万円より少ないとか、稼ぎが雀の涙ほどなら、確定申告をする必要もなし、しなくてもいいでしょう。

金額が少ないなら節税したところで、差ほど払う税金は変わらないので。

また、副業をしている20代・30代の方は、貯金や投資などの資産運用を考えおくべきです。

なぜなら『本業の収入がいつ無くなるか分からない』『老後の資金が不足する』といった落とし穴に落ちる可能性があるから。

そのような不安を解消するためにも、以下の記事を参考にお金の管理や資産づくりを学んでみてください。

参考サイト:シンガポール在住プライベートバンカーの教え

面倒な帳簿は、会計ソフトウェアを利用しよう

でも、青色申告で複式帳簿は簿記の知識がいるし...と思っている人は、安心ください。

今は「会計ソフトウェア」という知識が無くても、帳簿出来るシステムがあります。

それが「弥生の青色申告オンライン」です。

「やよいの青色申告オンライン」はかんたんに複式簿記で帳簿が作れて、質問に答えるだけで確定申告ができあがります。

今なら1年間無料なので、簿記知識が無い人や初めて青色申告する人におすすめ。

副業を始める人やこれから独立して事業を始める人は、どれくらい節税できるか試してみてください。